反差派、惊喜派、躺平派,都有谁?

封面来源丨泡泡玛特官博

撰文丨徐娜

编辑丨熊舒苗 主编丨付庆荣

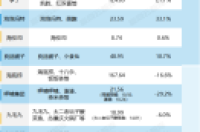

近日,餐企、运动鞋服、美妆等各类上市企业陆续公布上半年业绩,有人欢喜有人愁。

上表所涉及企业,旗下品牌不乏 《 》 上榜品牌,如瑞幸咖啡、安踏、泡泡玛特、海底捞等。作为品类赢家,这些品牌的沉浮一定程度上反映所处赛道之变迁。

透过对这 100个领军品牌“发展现状大调查” ,我们发现3个派别:

1

力争上游、反超品类老大的 “反差派” 品牌

2

在品类低迷下,仍保持良好势头的 “惊喜派” 品牌

3

随品类落寞,后劲乏力的 “躺平派”

一起来看看:领军品牌们的“长青密码”与掉队原因,到底是什么?

01

- ▽ -

反差派

大疆 vs 小米/华为,

巴奴 vs 海底捞/呷哺呷哺

潮流数码:大疆加快布局,小米、华为扩张趋缓

2022上半年,12城购物中心潮流数码整体开关比为1.34,保持扩张,细分品类发展态势却经历“大起大落”。

户外运动消费成为市场新宠, 运用于航拍、跟拍等娱乐场景的无人机趁势崛起 。企查查数据显示,2022年1-6月,我国新增“户外”相关企业数量超80万家,同比增加107%;小红书“无人机”笔记超35万篇。

被称为“消费级无人机代名词”的 大疆 大展拳脚,今年上半年24城5万㎡购物中心内净开店数10家左右,保持增长势头,加快布局。

反观统领潮流数码的手机体验店,不复往日风光。据信通院统计,上半年“人均超一部”的 国内手机市场 ,出货量同比下滑21.7% ,更是呈现了七连跌。

窘迫的大环境下,购物中心手机体验店品牌整体扩张亦趋缓。上半年24城5万㎡购物中心内, 小米之家净开店30家 ,相比以往大幅下降; 华为体验店关店10余家 ,净开店仅个位数。

当下手机用户高度重合、产品趋同,以性价比出圈、带有黑科技标签、上线即时零售的 小米 ,仍是大部分消费者“捏紧钱袋”下的换机首选;

而 华为 受制于芯片制裁、手机出货量大跌,大量门店面临无货可卖的状况而不得不关闭。

火锅:“双雄”深陷业绩泥潭,巴奴成新势力代表

火锅行业正经历“洗牌”阵痛。企查查数据显示,2022年1-6月,我国新增“火锅”相关企业数量为26112家,同比减少22.8%,降至疫情初期水平。

上半年,火锅双雄成难兄难弟, 海底捞与呷哺呷哺亏损同比大幅扩大,净开店数为负 。

2020年三季度至2021年一季度, 海底捞 9个月抄底新增近600家店,拖累平均翻台率。“抄底”失败加上之后实施的“啄木鸟计划”,海底捞 短期内大幅度开关店 ,成本猛增 ,元气大伤。

为挽回业绩,海底捞也在不断增加副业“创收”,如推出冒菜、外卖烧烤等。但似乎成效甚微,不仅盈利未见起色、规模收缩,其引以为傲的“服务”也备受诟病。

◎图片来源:海底捞官博

以便宜低价的“一人锅”闯出赛道的 呷哺呷哺 ,上市后品牌 定位逐渐模糊,产品“提价不提质” ,不断流失追求高性价比的消费者。2022上半年“回归性价比”,却在用餐体验更加丰富的竞品衬托下,泯然众人。

◎图片来源: 呷哺呷哺 官博

相比之下, 深挖产品优势 的 巴奴毛肚火锅 ,稳扎稳打,门店持续扩张、翻台率提升、加快节奏全国布局,令人刮目相看。

今年上半年,巴奴毛肚火锅深耕郑州/北京/武汉、 首进合肥/广州 (筹建中) , 平均每月新开1家门店 。

与逆势开店相应的是 “开一家火一家” 的巴奴现象 ——新店开业期间翻台率普遍超560%;多个城市节假日翻台率可到700%以上,如巴奴深圳卓悦中心店曾在七夕 创下 830%翻台率 的好成绩。

目前,火锅仍是中国餐饮行业中营收规模的第一大品类,火锅赛道依然“宽敞”。“火锅双雄”的亏损,并不能仅归咎于大环境,更多是在于自身运营和产品定位出了问题。

02

- ▽ -

惊喜派

半天妖、ICICLE、麦檬、

The Green Party

2022上半年,12城购物中心焖锅/干锅、家居集合店、女装整体开关店均低于1,呈现收缩态势。众多品牌艰难求存,而半天妖、ICICLE、麦檬、The Green Party等领军者仍保持扩张势头,发挥稳定。

焖锅/干锅:烤鱼赛道生存难,半天妖在下沉市场游刃有余

企查查数据显示,2022年1-6月,我国新增“烤鱼”相关企业数量为3060家,同比减少近10%。曾每年新增超万家企业的烤鱼赛道中,大多品牌面临生存问题。

半天妖 一骑绝尘,今年上半年 24城5万㎡购物中心中 净开店超20家,几乎无关店 ,远超同类其它品牌。作为 通过高性价比走通下沉市场 的典型代表,半天妖超六成门店在三线及以下城市,一线城市中仅在北京、上海开店,门店数占比约8%。下沉市场受疫情防控影响相对小,提升半天妖经营稳定性。

另外,凭借“青花椒烤鱼+大叉烤肉”等平价爆品、高品质的2元自助,半天妖常年霸榜各城市大众点评, 已建成口碑护城河 。

女装:新老迭代加速,ICICLE、麦檬稳而向上

竞争本就激烈的女装赛道,今年上半年持续收缩, 12城购物中心 开关店比0.84。此时,ICICLE、麦檬凭借 强客群稳定性 ,表现尤为出彩。

其中, ICICLE 以高级的品牌故事讲述与演绎能力、筑起的制衣技术壁垒,成功树立了“中国版Max Mara”的品牌形象。近半年在 国内外市场“全面开花” ,一边是进驻国内中高档/高档购物中心,一边在法国、日本分别开设二店。

麦檬 则通过持续多年的巡回展览、一再出圈的跨界联名、拥有“1+N”复合业态的M+概念店,为高净值人群打造“新鲜感持久”的时尚空间站。今年上半年延续去年的扩张态势, 在24城5万㎡购物中心 净开店数超10家 。

◎图片来源: 麦檬 官博

家居集合店:品类关注度走低,The Green Party圈住年轻人

2022上半年,家居集合店赛道竞争激烈,被认为“追不上年轻人”的一条、宜家等知名家居品牌陷入关店怪圈。而定位更加聚焦年轻人群的 The Green Party ,稳健扩张。

Slogan由“新鲜潮流聚集地”变为“自然玩趣生活集合”, 产品、营销更具精准性 的The Green Party取得了不俗的成绩。如上半年,品牌海宁银泰店通过赞助“浙江大学国际联合学院校园音乐节”,实现区域性资源爆破,单店销量破10万,获得5.4w+曝光。

03

- ▽ -

躺平派

鲜芋仙、蕃茄田艺术、Sweet Color

区别于反差派、惊喜派中的“改革创新者”,上半年部分品牌面对所处品类下行的现状,未进行明显的创新动作,净开店数为负,如鲜芋仙、蕃茄田艺术、Sweet Color。

甜品/糖水:行业颓态毕露,鲜芋仙未能破局

鲜芋仙所处的甜品/糖水赛道,由于门槛低,难以打造产品护城河,市场份额被不断扩容的新式茶饮“抢食”, 活成了随时可替代的“碗装新茶饮” ,2021年至今热度持续下滑。

连年闭店后,创新乏力的 鲜芋仙 ,未能在优势所剩无几的行业内逆风翻盘,不再是消费者心智中的首选。

◎图片来源: 鲜芋仙官博

儿童才艺培训:赛道进入“洗牌期”,蕃茄田艺术经历“阵痛”

双减政策、疫情封闭双重打击下,儿童才艺培训处于收缩状态,身处其中且高度依赖线下教学的蕃茄田艺术深受影响,今年上半年在24城5万㎡购物中心内未有开店动作。

另外, 蕃茄田艺术 不少分店出现因经营不善导致的关停、被投诉退费难,也在不断消耗品牌13年塑造的良好形象。

◎图片来源: 蕃茄田艺术 官博

美瞳:资本退潮后、行业根基羸弱暴露,Sweet Color错失红利期

去年融资20亿元的美瞳品类,今年上半年遭遇滑坡,整体开关店比仅0.52。作为风险级别最高的三类医疗器械,美瞳行业鱼龙混杂,极大限制了这一品类的持续扩张。

赶不上大部队的迭代速度、与更受青睐的Sweet Color指甲油“撞名”,美瞳集合店 Sweet Color 渐渐沉寂,其公众号、微博等社交平台在去年5月停止更新。

◎图片来源: Sweet Color 官博

“锁定品类,定义赛道”的新消费大势下,站在新风口、更符合消费者心理预期的品牌,正在与老牌势力交替赛跑,角逐市场。

除上述波动较大的品牌外,大多数2021年上榜领军品牌发展坚挺,其2022年典型创新动作如开设概念店、开发联名爆品、拓展业务等。

2022下半年,谁稳?谁悬?敬请关注赢商云智库将于2022年12月中旬发布的《赢商网2022年中国领军品牌TOP100》!

详情请点击 ☟

扫【图片二维码】 或点击 【阅读原文】

↓即刻参与评选↓

· end ·

赢商云智库原创稿件,如需转载请告知

往期推荐

点击关键词,直达更多精选

赢商网百强榜/月报

丨

丨

丨 丨

运营新知/ 调改大戏//客流报告

丨

丨

丨

丨

品类研究/业态研究

丨 丨 丨

丨 丨 丨

丨

丨

开关店/首店报告

丨

丨

丨 丨

门店密码/奥莱研究

丨 丨 丨

丨

城市商业研究

丨 丨 丨 丨 丨 丨

丨 丨 丨 丨

商务合作/转载/加群沟通:xwnkfh0921(微信号)

我知道你 在看 哟