在延迟退休的大趋势下,很多人都说要自个儿攒钱养老,但实际上“开始”就特别难。

因为在准备自个儿养老前,我们首先要考虑到当下。大多数朋友都不是“一人吃饱”就可以了,肩上还背负着养育父母子女的责任、车贷房贷;如果结了婚,那还得是两个家庭的事。

那今天这篇文章,就来和大家一起聊聊, 该如何做好家庭养老规划。

主要内容如下:

规划养老前,我们还要考虑什么?

从家庭角度看,如何开始养老规划?

规划养老前,我们还要考虑什么?

“家家有本难念的经。”

无论是独生子女还是有兄弟姐妹,无论是选择结婚生子,还是选择丁克, 从整个家庭出发,先于养老要考虑的事情确实特别多。

像晚婚晚育的芳女士,在面对养老时就感觉阻力特别明显。

夫妻两人平时工作忙,带孩子全靠家里老人。但最近芳女士的妈妈摔了一跤,照顾妈妈和“小升初”女儿的责任一下子都落在了自己肩上,真是忙得焦头烂额。

除了忙碌,钱包的“负担”也不小,老人生病、孩子补习,每月多了好几笔额外支出。

虽然芳女士已经四十出头了,离退休养老也不过十几年的时间,但她却根本没时间琢磨自个怎么养老,现在想的全是女儿上学、家里老人的身体情况、丈夫和自己的事业……

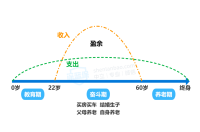

实际上,大部分朋友的 人生轨迹 都跟芳女士的十分相似:

从二十多岁开始,虽然收入在上涨,但同时也面对着各项责任;我们需要像升级打怪一样,闯过 买房买车、结婚生子、父母养老、自身养老等 一道道“关卡”。

特别是,等老了的时候,收入减少了,我们还要真切地面临自身的养老问题。

那怎么在顺利“闯关”的同时,做好养老规划呢?下一部分接着来说。

养老规划

其实是家庭财务规划的一部分

在延迟退休的消息一波波轰炸之后,大家似乎“达成了共识”:想要老年生活过得更加舒坦,需要靠自己年轻时多攒钱。只有口袋有米,才能给自己安心退休的底气和生活的安全感。

那想存下钱养老,具体怎么做呢?

我们得先清楚自己目前的财务状况,并做好符合实际且合理的家庭财务规划。大致可以按照下面的四步走,后面也会一一展开来说:

1、结合收支情况,盘点家庭财务现状

盘点家庭财务状况,其实简单来说,就是 做好记账 。

有朋友可能会觉得:记账有什么难的,现在各种支付软件或者是银行卡的账单一看,不就清清楚楚了吗?其实记账的重点是,当我们有了账单之后,还要做进一步的分析:

收入: 每月的收入来源有哪些,除了工资收入,还有没有投资收入,如理财、出租房产、其他副业等;特别是理财方式的选择,要考虑下整体的盈亏和风险性。

支出: 每个月有哪些固定开支,比如衣食住行等;和上个月对比花销有没有增加,在哪些方面增加,有没有哪些支出是不合理的,可以适当减少等等。

负债: 有没有车贷、房贷等负债,这部分的钱也属于固定支出,每月需要留出相应的钱还款。

做好这些之后,大家才能对自己家当下的资产或者负债情况有了更清晰、深入的了解。

有了前面的思路做铺垫,就可以 根据未来可预见的人生阶段 ,思考如何设立储蓄目标。

存钱的大前提一定是,不影响目前的生活:先解决如日常开支等生存问题,留出稳定现金流,再考虑比较长远的养老储蓄问题。

比如说,小王计划今年买车,未来的一段时间里,车贷会是每月的固定支出,如果车贷全部从日常开支里出,就需要节衣缩食,生活水平会大大下降。

本来,他每月会把15%的工资存进养老小金库,现在他决定降低近期的储蓄目标,暂时只存10%的工资,那5%就来还车贷,这样就不会太影响日常生活。

也就是说,当我们的可支配收入较多时,定的目标就稍微高点;而也有一些特殊的时间节点,咱没法拿出太多的钱,目标也可以相对调低。

3、了解自身理财能力,储备理财知识

首先,了解自己的理财偏好,是偏向保守、厌恶风险的,还是偏向激进,能接受一定风险?

然后,也要了解清楚自己的理财能力,如果理财知识储备不足,还要进一步学习,比如说养老储蓄的稳定增值很重要,那搞清楚哪些理财工具适合,才能明明白白去投资。

我们选择理财方式时,不能单看 收益 ,还要考虑 流动性、安全性 ,再整体来看适不适合自己。

比如说,看中股票高收益的同时,有没有了解到它是不保本的,能赚200%,也有可能亏200%,那自己能不能承担这个后果?

这里还要提醒大家:一定要先做好 家庭风险保障 ,特别是健康、意外方面的。除了做好定期体检外,我们还要配置百万医疗险、重疾险、意外险和定期寿险,来抵御风险。

做完这些“准备工作”,我们已经初步具备了养老规划的雏形,那下一部分就来具体讲讲,做家庭养老储蓄可以考虑哪些方法。

当我们逐步执行养老储蓄时,无可避免会需要用到一些理财方式去管理这笔钱,毕竟钱放着就容易贬值,需要一定的理财去对抗通胀。

具体选择什么方法,每个家庭都不一样,其实很个性化。

养老储蓄是一笔长期不会动的资金,我们就可以 设立家庭养老账户 。每个月发工资时,就根据自身情况,拿出一部分收入,比如10%~15%等,直接放进账户里强制储蓄并专门打理。

需要注意的是:无论是开一个基金账户,还是专门开一张新的银行卡, 这个账户是独立的 ,钱放进去了就不要拿出来,挪作他用。

那具体有什么可以考虑的打理方法呢?

从现有条件来看,这笔钱的管理需要建立在两大前提上: 一是安全、稳健,且有一定的增值;二是更加注重长期回报。

下面就来讨论,符合条件的3种方式:

1、基金定投

在主流的投资方式中,相对来说比较容易入门的,又适合做养老储蓄的,基金算一种。

它长期持有后,能拿到 较高的收益率 ;不过不同类型的产品,风险不同,年化收益的差异性也比较大,比如说:

债券型基金: 风险相对低一些,收益也还行,如纯债基金年收益率通常在4%~6%之间;如果不能接受太高的风险,或者还是理财小白,可以先尝试这一种。

股票型基金: 风险更高,收益也更高,行情好时,年化收益率能到15%甚至更高;行情差时,亏损15%或以上,也很常见;这类就比较适合有一定经验,能接受一定风险的朋友。

也就是说,基金精心打理的话,长期收益不错,但安全性一般,收益往往伴随着风险,基金投资是不保本的,赚钱或亏本都有可能发生。

现在买基金也很方便,像支付宝、各大银行App都可以买; 如果是理财小白,可以考虑选择指数型基金 ,并进行分期定投操作,比如选定产品后,设置每月自动投入1000块。

2、个人养老金

个人养老金制度,就是国家鼓励大家在社保养老外接着攒钱,那退休后能领双份养老金;每年每人可以存入1.2万,这笔钱可以买国家筛选的金融产品,还能享受一定的抵税优惠。

目前,个人养老金可以买到的产品总共有4类:储蓄存款、银行理财、商业养老保险、公募基金,而且部分产品的收益还不错。

不想要亏本的朋友,可以优先考虑 储蓄存款和商业养老保险 ,其中储蓄存款三五年的短期投资,更适合近几年要退休、短期内要用到钱的朋友,商业养老保险则更适合长线投资。

如果能接受一定的风险,想要博得更大的收益,可以考虑搭配买一点 基金或银行理财 ,这两者中,基金的收益率会更高一些。

这些产品都是经过国家筛选的,满足运作安全、成熟稳定、侧重长期保值等要求,能一定程度上降低投资风险。

不过,低风险不等于完全没有风险,收益也要看市场环境,是不确定的;同时,这笔钱要等到退休年龄才能领取,封闭期比较久。

照目前养老趋势来看,退休年龄很有可能会延后,也就是取钱的时间会更迟,不过这毕竟就是用来养老的钱,存入后能强制储蓄,所以这也不算是缺点。

3、储蓄型保险

如果想要强制储蓄,又想要收益更加确定,也可以考虑最近比较流行的储蓄型保险,不少朋友会把它作为一种养老储蓄的新选择。

增额终身寿: 相比起年金险,减保领钱灵活一些,等需要用钱的阶段,就把部分钱减保领取,剩下的钱还可以在里面继续增值。

养老年金: 本质是年金险,领取时间和方式相对比较固定,一般是等退休之后领取,终身领取的年金险,可以活多久领多久,强制储蓄的同时也能有效对抗长寿风险。

首先,它们都受到国家的强监管和保险法的保护,比较安全。

其次,能 锁定长期利率 ,长期来看,像增额终身寿能达到 接近3.5% 的收益率,这个收益率会明确写进保险合同里,不受利率下行等外界影响一直增值。

但储蓄型保险在前期退保会有一定损失,投保的这笔钱最好短期内不会用到,保单最好能持有7~8年以上。

写在最后

总结来说,家庭养老储蓄需要做到“开源节流、风控保值”,本质就是做好合理的资产配置。

关注深蓝保,回复【福利】,可免费领取:

《社保手册》《医保攻略》《保险方案》《防坑攻略》等超级干货资料。

帮助大家「认识保险、买对保险」是深蓝保的初衷,如果你有任何保险问题尽管找我,我将用从业6年的经验给您合适的建议;

通过深蓝保投保的粉丝,一旦出险,我们将全程协助理赔。